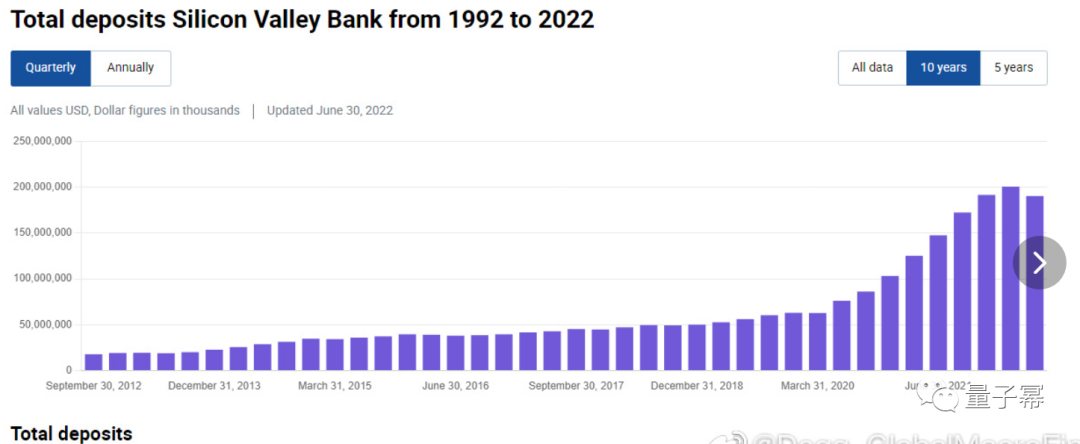

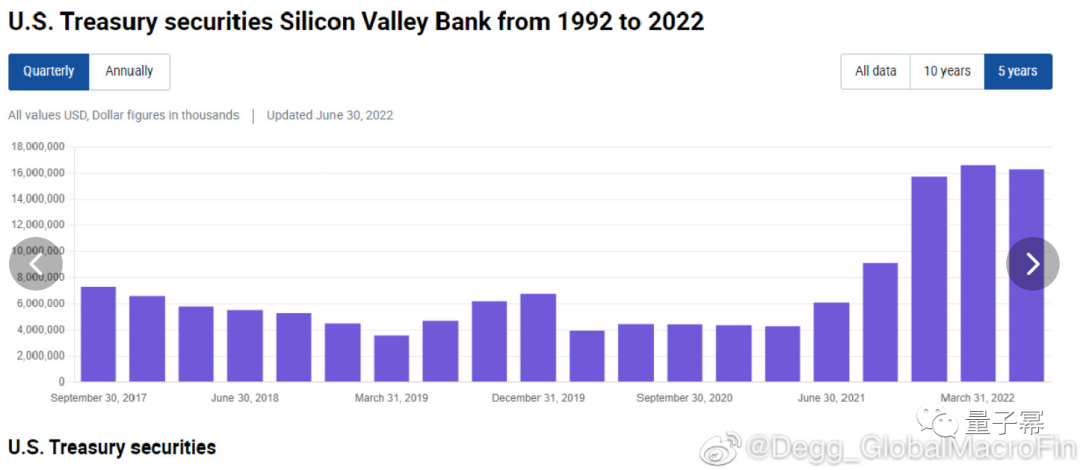

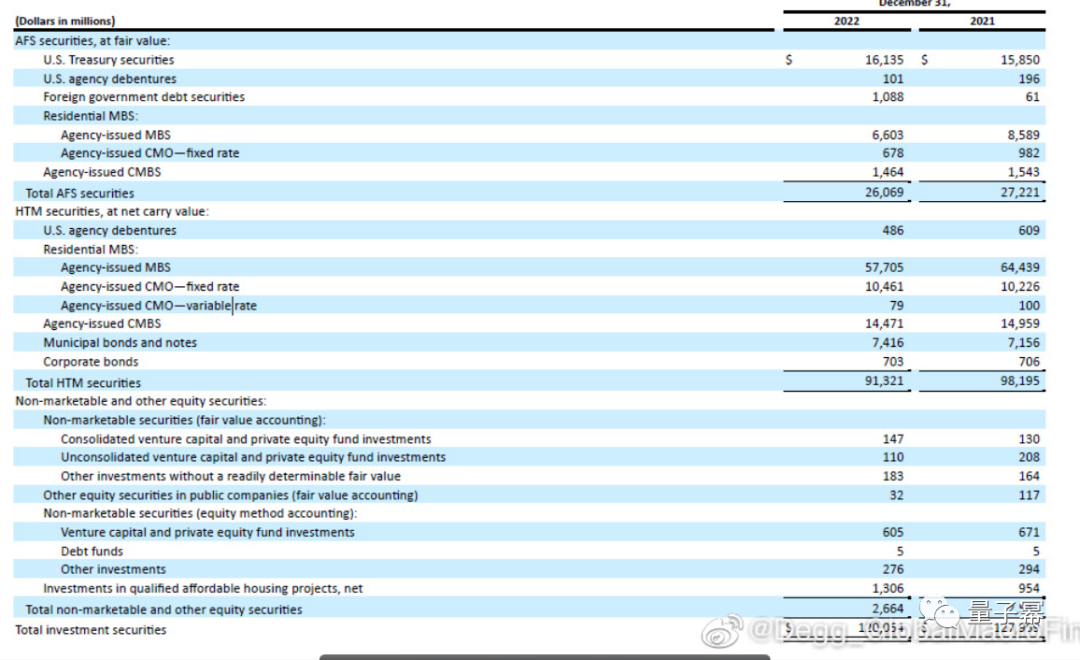

面对负债端资金的大量流入,SVB资产端可投资资金也快速上升。2020-2021年美联储还没有开始加息,如果把钱趴在美联储的准备金账户上,年化只有低的可怜的0.1%的利息。SVB的选择是,买大量的美债和MBS。从它的10-Q来看,2020年年中到2021年末,SVB增持了120亿的美债,持有量从40亿增长到了160亿(图2)。

3、“现金是垃圾”

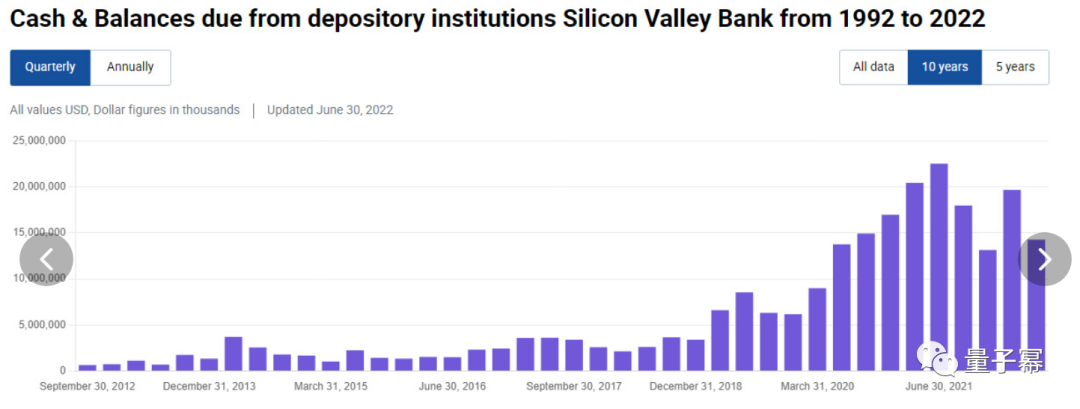

与疯狂增持的MBS相比,SVB手头的现金和现金等价物(包括准备金,回购,短债)的增长并不明显,2020年中至2021年中只由140亿增长到了220亿,而到2021年末甚至还下降到了130亿,甚至不及2020年中的水平(图4)。

5、美联储的加息与未实现损失

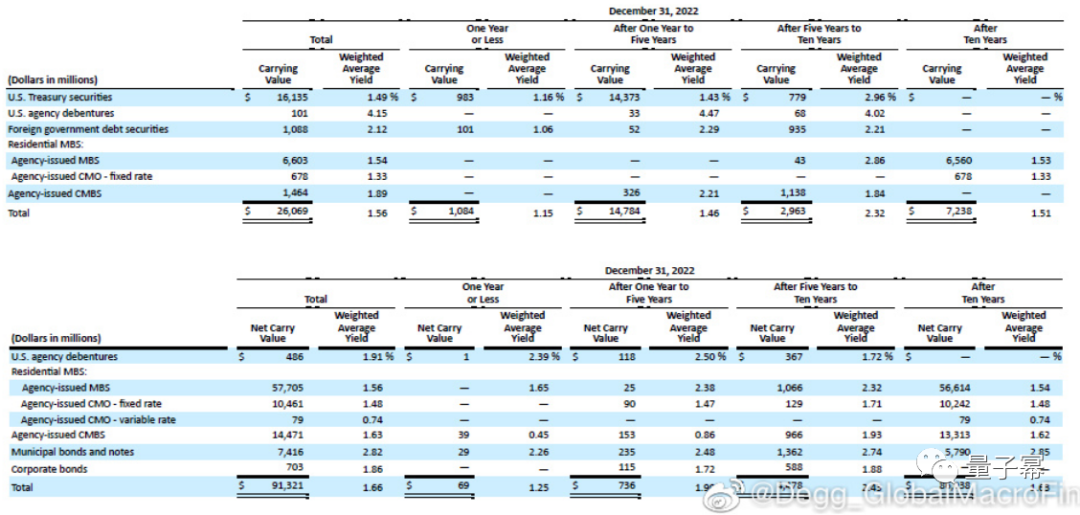

由于SVB的资产购买集中在2020-2021年低息期间,因此AFS和HTM资产的平均收益率非常低。从10-K看,其AFS的平均收益率只有1.49%,HTM的平均收益率只有1.91%(图6)。

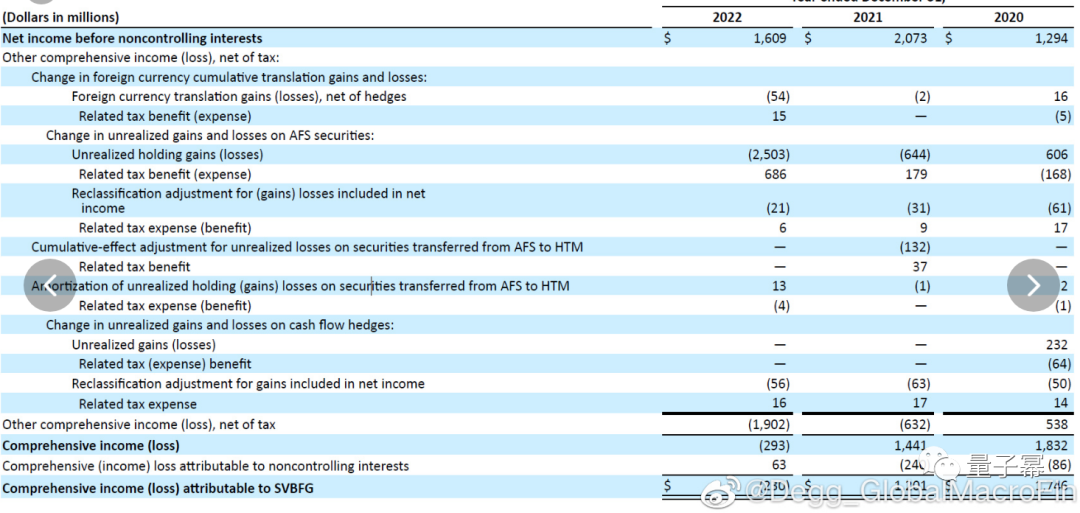

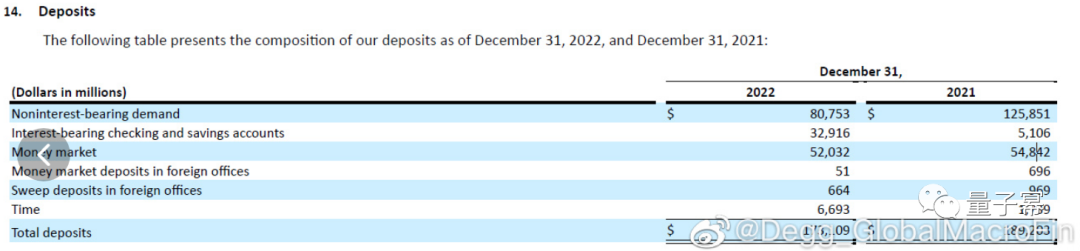

这些未实现损失只要你不卖,就不会成为损失,因此往往被视作“浮亏不是亏”。问题是,2022年美联储快速加息导致全球科技初创企业的日子都不好过,融资融不到,股价一直跌,但研发还得继续,就只能持续消耗它们在SVB的存款。再叠加美联储缩表等因素,SVB的存款自2022年3月触顶后就一直流出。2022年全年存款总额下降了160亿,大约占存款总额的10%,特别是活期无息存款由1260亿骤降至810亿,大大增加了负债端的利息支出压力(图9)。

8、壮士断腕?

SVB的管理层实际上有一些其他的选择,比如去拆借市场借repo,或者找FHLBs借advance,或者发债来满足存款流出压力。但问题有两个。一是当前利率曲线严重倒挂,短端借债成本远远高于长端,与其借短端维持长端的持有至到期,还不如直接斩仓的损失小。二是初创企业的存款流出后就不太可能流回,因此与其用短期借款应急,不如直接斩仓降低杠杆率——虽然这在短期来看会导致股价大跌,但长期来看反而是最安全的行为。壮士断腕式的短痛在这种环境下可能已经是最优选择。

9、恐慌

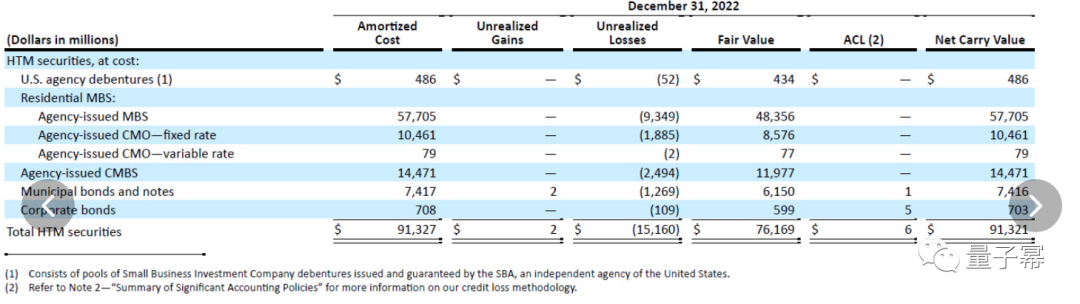

当SVB宣布了它出售了210亿的AFS资产并引发了18亿的损失时,市场的恐慌实际上体现在几个方面。一是还没有出售的1000亿的HTM资产所对应的150亿unrealized loss是否会变成实打实的损失?要知道,SVB的股票总市值也仅仅只有不到200亿美元。二是发行大量股份会稀释原有股东的权益,本身就是利空。三是SVB的客户大多是科技企业,因此不在存款保险覆盖范围内,很容易发生挤兑,不少科技企业高管在刚刚的12个小时里就纷纷表示要从SVB提取出所有的资金。四是市场不清楚其他的对科技企业有大量敞口的银行是否会遭受挤兑,以及这场危机是否会蔓延开来。

10、前瞻

这场事件的进展取决于很多因素,比如SVB是否会遭遇更加严重的挤兑,甚至是否会破产?未来几天至少可以从两个层面观察危机的演进,一个是银行间市场和回购市场是否会担忧中小银行整体的财务状况?是否会发生流动性的局部紧张?观察EFFR和SOFR 99%的水平是否会在未来几天发生大幅上升。另一个是观察市场会如何看待科技企业相关贷款/资产的风险,比如对科技企业敞口比较大的银行是否会面临比较严重的挤兑?对银行的恐慌中99%都是FUD(瞎恐慌),但剩下的1%的成真恐慌往往会演变成杀伤力巨大的金融危机。让子弹再飞一会。

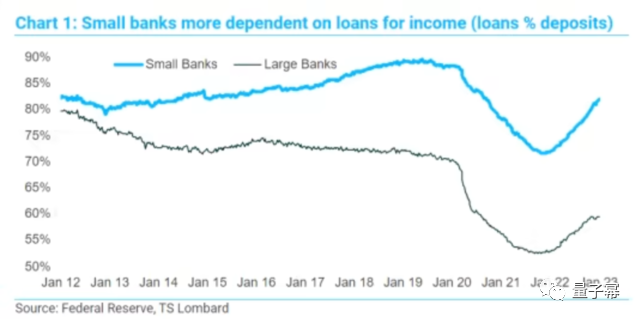

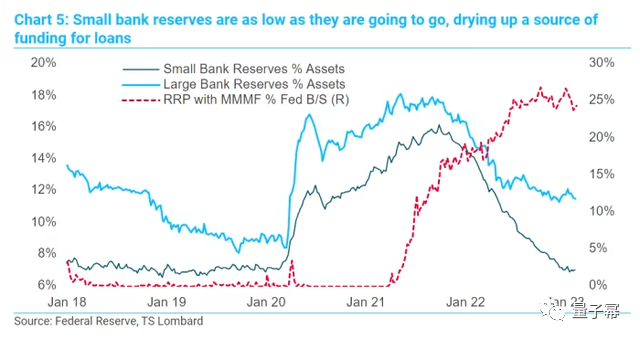

小银行收入更依赖贷款

虽然无论是大型银行还是小型银行的贷存比仍低于新冠疫情前的水平,但小型银行的贷款和租赁规模占存款的82%,新冠疫情前这一比例为88%ーー大型银行的贷存比为60% ,新冠疫情前为70% 。而在2012年,大型和小型银行的贷存比率相近。

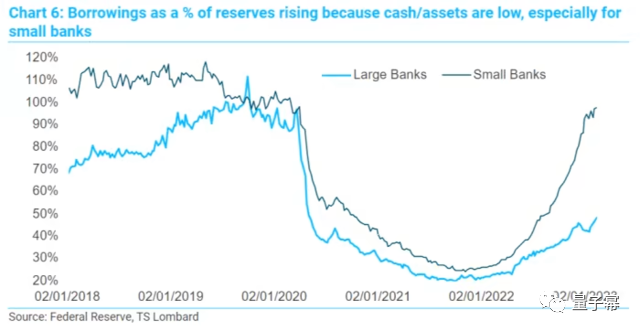

贴现窗口借款持续飙升,银行流动性危?

美联储在过去几年一直试图挽回贴现窗口的形象。2020年初,大型银行从贴现窗口借钱是为了向联储展示诚意,而不是因为它们真的缺钱。 美联储的部分措施包括,将一级信贷违约利率(primary credit penalty rate)降至联邦基金目标区间的上限以上,以及将隔夜或期限(例如90天)的资金收取相同的利率。

许多小型银行是私人银行,它们从贴现窗口借钱时不会引发股东关注,因此它们改从美联储贴现窗口工具借钱。

银行从FHLB转向美联储进行融资可能还有一个原因,即FHLB需要积极的有形资本。2022年,小型银行的有形股权资本占总资产的比例出现下降,购买证券损失是这一比例下降的部分原因。 不过,需要明确的是,截至2022年第三季度的财政报告中,只有极少数银行的资本为负值。

大储户比例高,小银行会有什么风险?

一场小型银行融资危机正在酝酿当中? 小银行(作为一个整体)没有多少现金资产的缓冲,因此,如果没有保险缓冲的大储户(FDIC存款保险上限为25万美元)认为商业地产和其他领域的太多贷款即将变成坏账,那么融资危机很容易爆发。

商业地产——暂时未被点燃的导火索

08年银行业危机会重演吗?

1、本文只代表作者个人观点,不代表星火智库立场,仅供大家学习参考; 2、如若转载,请注明出处:https://www.xinghuozhiku.com/302100.html